天然气价格波动及其影响因素_天然气价格波动限制

1.天然气的发电燃料是什么?

2.中海油天然气还是原油那块利润高

3.卡塔尔油气产业发展的不利条件

4.什么是天然气市场经销商与交易商?

5.美国对德国出售天价天然气费用,会对德国造成哪些影响?

原创出品,禁止抄袭,违者必究。

随着地缘政治冲突以及一系列制裁的持续和升级,全球市场的动荡还远未结束。

其中,以能源市场波动为核心,引发粮食等大宗商品市场联动。

而从当前情况来看,能源市场的波动仍将持续。

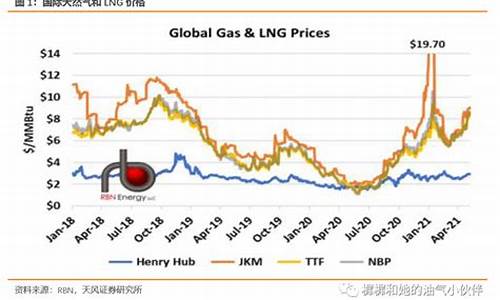

近日,欧洲天然气价格再次出现飙升,欧洲基准TTF荷兰天然气期货一度涨幅达到近17%,重返100欧元/兆瓦时的上方,最高时达到了109欧元;而ICE英国天然气期货也一度跳涨超过18%。

造成此次价格飙升的主要原因是4月26日,保加利亚和波兰两国表示,俄罗斯将从次日起暂停向两国供应天然气,原因是俄罗斯曾在4月初时签署相关法令,要求“不友好国家”必须用卢布支付俄罗斯天然气费用,而通常结算日期就是在月底或下月初,而拒绝使用卢布支付的将会面临“断气”的风险。

欧洲在能源方面对外依赖度很高,欧洲对于天然气、石油和煤炭的对外依存度分别高达90%、%和70%,而在这三大能源的来源中,俄罗斯均是欧洲的头号供给大国。

以天然气为例,欧洲每年至少存在3000亿立方米的天然气缺口,而俄罗斯每年能向欧洲供应大约1500-2000亿立方米天然气。

因此,围绕俄罗斯天然气的供给变化,欧洲天然气市场就会随之波动。

另一方面,俄罗斯还表示,将停止向波兰供应石油。

这种情绪也传导到了原油市场,使得美油再次上涨了3.21%,重回到100美元/桶的大关,达到了101.7美元/桶,而布伦特原油也上涨了0.51%,涨至105.67美元/桶。

那么,这对粮食市场有什么影响呢?主要表现在2个方面:

一是天然气价格走高,推高尿素生产成本。

我们都知道,煤炭和天然气是生产尿素的重要原料,俗称为煤头尿素和气头尿素。

我国主要是以煤头尿素为主,所以我国尿素价格波动和煤炭价格的波动相关紧密,而国际尿素多以气头尿素为主,因此价格波动就与天然气价格密切相关。

虽然相比3月份,欧洲天然气价格有所回落,但仍然在高位震荡,而且天然气与其他商品不一样,从供给到运输都有较大限制,因此短时内欧洲几乎无法全面替代俄罗斯天然气,这也意味着后续的博弈仍将不断,天然气价格仍然居于高位,这也意味着,尿素等化肥价格易涨难跌。

当前粮食领域面临的一大重要影响就是化肥价格的飙升,由于化肥价格大涨,已使全球粮食生产成本全面抬升,势必会进一步传导到粮价以及终端食品价格上。

二是原油价格高位波动,生物燃料需求旺盛。

天然气的供应往往和石油供应深度捆绑,冲突的持续与制裁的升级往往会导致原油市场不停波动。

我们之前曾说过,今年全球原油价格总体大概率将会在百美元/桶附近徘徊,相比去年底时的75美元/桶,价格涨幅已经超过了三成。

当原油价格涨至75美元/桶时,燃料乙醇等生产就是有利可图的。

事实上,美国前不久已撤销了一项关于夏天禁用乙醇燃料的禁令,以期以此来平抑油价。

这意味着,油价高涨势必会带动生物燃料的需求,这将使更多的玉米、大豆、甘庶等被“烧掉”,使全球粮食供给更加紧张,粮价上涨。

所以,能源市场的风吹草动往往会波及其他领域,粮价走高除了俄乌冲突导致的粮食生产及运输受限外,能源市场的价格波动将给粮价带来更深远的影响。

欢迎收藏“新农观”,一起了解新时代下三农的新发展。

天然气的发电燃料是什么?

在过去30年的时间里,天然气曾经仅有极少数的工业用户,而近年来,已成为一种广泛利用的能源,包括发电业和民用领域。OECD成员内天然气量的逐渐减少,人们对更加环境友好型能源的需求量增长,以及关键技术的突破普及等因素已经极大地增加了天然气的运输量和销售点。在20世纪90年代末期,工业观察家们预测,人类对天然气的需求量将以每年3.0%的速率增加,而最新的预测则认为,到2020年,天然气需求量的增加率将为2.0%,而同时期的石油需求量增长率则为1.3%。

然而,天然气有望在整个能源体系中获得最快的增长。在过去的10年间,发电业已经成为全球天然气需求量增加的主要驱动力,在新增加的需求量中,约一半来自发电业。在发电业中,40%以煤炭为燃料,25%以天然气为燃料,13%使用核能,天然气在发电业中极具竞争力。当前天然气价格的上涨与它们和石油的价格指数有关,当煤炭价格相对稳定时,就可能会降低发电行业中对天然气的利用程度。世界上6个国家的天然气消费就达到了全球天然气消费量的一半,它们是美国(23%)、俄罗斯(15%)、英国、加拿大、德国和伊朗,后4国的天然气消费量各占全球消费量的3.0%。迄今为止,全世界依然没有像石油那样的全球性天然气市场,但有3个分市场——北美、西欧和亚洲——它们各有不同的增长率。在成熟的北美与欧洲天然气市场,交易的天然气在能源中占到了25%的份额,目前依然分别以每年1%和1.4%的速度增长。在非OECD成员中,到2020年,预计天然气的需求量增加速度将达每年3.7%。在这些国家中,天然气的市场份额要比工业化国家中的小。由此可见,工业化就是天然气需求量增长的驱动力。

“到2030年,天然气有望取代煤炭,成为与石油并驾齐驱的两种初级能源,可占全球能源需求量中的23%。”

据预测,亚洲国家,如印度和印度尼西亚的天然气消费量都将大幅度增长,主要是用作燃料和化肥的生产原料。印度正在努力满足自己日益增长的天然气需求,已经设计了许多再气化的终端装置是一条LNG输送管线的末端,详见第6章。。在中东,天然气将越来越多地用于海水淡化,在工厂以及目前正以石油作为能源的工业部门中也将更为广泛地使用。非洲与拉丁美洲由于历史的原因,每年天然气的需求量增加速度可达近4.7%。许多国家正在将越来越多的天然气作为自己的能源,实现从油向气的转变,并以此应对气候变化。

天然气的突出优势:储量极其丰富。人们对天然气的需求并没有随着近年来的现而齐头并进,这在很大程度上是由于开发新的天然气市场所需的投资要远比开发新的石油市场昂贵,因为基础建设需要的费用太高,在考虑到液化天然气时尤甚。这会产生大量的所谓罐储气,由于这种天然气不具备立竿见影的市场效益,所以价值很低,甚至一文不值。因此,天然气的R/P值量/生产量。资料来源:《欧佩克能源报告》,2007。在62年里增长率高于石油的R/P值50%。一个原因就在于近年来政局不稳定的中东地区所发现的天然气仅为全球天然气量的1/3,而那里的石油量却占到了全球量的2/3,但中东地区天然气的发现量与消费量同时增加。此外,欧洲与俄罗斯有天然气管线相连接,这两个地区拥有全球最大的天然气市场份额(38%),而北美正在享受着自己天然气产量增加的喜悦——那里的天然气可以自给自足10年以上。

因此,美国的能源政策长期以来就是以允许天然气高度安全供给为基础制定的。人们突然发现,天然气的高价格出现在冬季。这是天然气的一个故事,从第二次世界大战一直到今天,它依然在全球能源框架中扮演着重要角色。这是一个天然气占领西方能源市场的故事,虽然现在还是煤炭和石油统治着市场。勘探家们曾在发现天然气而不是石油时发出过诅咒和抱怨。当时没有人知道如何利用天然气,欧洲与中东地区都对天然气不感兴趣,因为那里缺少基础建设和天然气市场。13年第一次石油危机爆发,当时所发现的天然气中约13%被烧掉了,这主要是在欧佩克成员内发生的。当时,天然气的故事正在发生着。即使在第二次世界大战之前,美国就已开始大规模利用天然气了,而意大利也已意识到自己巨大的天然气量的潜力。1939年7月,位于法国南部的油气研究中心(CRPM)在法国西南部的Saint-Marcet发现丰富的天然气,那里的气田成为天然气开发利用的摇篮。但直到20世纪50年代,气态烃才开始真正大规模得到利用,也使得用船运输甲烷的产业得到了极大的发展。

在13年世界能源市场预测时就应该真正意识到天然气的增长形势,当时,经济增长与能源消费之间存在着密切的关系。20世纪50年代,随着水力发电能力的提高,煤炭的用量下降,当时核能发电尚不具备竞争力。这就引发了石油用量的历史性增加,在较小的范围内,天然气终于登上了能源的历史舞台。当时,人们还不了解全球天然气的量,预测其储量可达8.5万亿立方米。随着荷兰、苏联、法国(1951年在法国的Lacq再次发现天然气田),尤其是在阿尔及利亚的撒哈拉地区这归因于1956年在Hassi R'Mel巨型天然气田的发现。丰富的天然气的发现,人们对全球天然气量的预测也增加了。1956年,在阿尔及利亚发现了巨型天然气田,这座位于Hassi R'Mel的天然气田的储量可达1000万亿立方英尺。然而,仅在10年间,全球探明的天然气量就已翻番,而且以相同的速度继续增加。

天然气的历史性增长也归因于它具有比城市煤气更大的优势,天然气中富含的甲烷使其具有远高于煤气的发热值。但是,在天然气能够成为主力之前,工业界必须修建一些以前使用煤气时并不需要的新型输运与配气设施。而且,这种新型能源不像电力和石油那样拥有可靠的用户,它必须发挥优势,展开竞争,以获得市场份额。然而,从别的能源逐渐转向甲烷的市场变迁在各国不尽相同。天然气的市场份额取决于天然气田的距离、其他类型能源的供应情况以及消费者以前所需能源的类型等因素。所以,对不同的地区、不同的国家和不同的用途而言,甲烷的市场份额波动极大。具竞争力的价格意味着天然气在工业部门、海水淡化、石油化工和电力市场,以及用作燃料的民用与服务业领域都受到青睐。然而,即使许多行业部门都尝到了使用天然气的甜头,但在运输业中,天然气却从来没有真正取得替代其他燃料的主导地位。

在20世纪60年代,实际上直到第一次石油危机爆发,天然气输送通常都是以管线方式完成的,尤其是国家之间的输送。但在国际市场上,天然气的液化与海上运输渐渐成为主要的输送方式。随着液化天然气链的发展,妨碍天然气用量增加的主要技术瓶颈如长距离的运输等困难逐渐被突破或克服。人们整整花了半个世纪才完善了天然气的液化技术。美国人于1917年完成此项技术的应用,为世界第一。随后是苏联,他们希望将来自亚速海的天然气用作燃料。20世纪30年代末期,液化天然气的储存再次被提到议事日程上,美国人很精明,他们用液化天然气来缓解当时的能源需求紧张问题。在美国南卡罗来纳州,天然气公司成为建造先导天然气液化工厂的基础。同时,越过大西洋到英国伦敦,Alfred Egerton爵士正在从事世界上第一台使用液化天然气的小轿车的研发工作。不久,第二次世界大战爆发,石油的短缺促使发明家们在这一领域投入大量精力:使用压缩气体的汽车以液化天然气为燃料,10年打破了世界陆地行驶速度记录。在法国西南部地区开始行驶,而伦敦的公交车也用上了液化天然气。但是,这些关于天然气应用的早期实验受到了供给限制的牵制。在美国俄亥俄州克利夫兰市(Cleveland)建起一座液化天然气工厂,1944年,该厂发生了一系列事故,3个储存球形罐中的一个报废,新生的液化天然气工业前景暗淡下来。20世纪50年代,人们实现了液化天然气的海上运输,液化天然气海上运输的首航是在英国天然气协会的协助下由几家美国公司完成的。接下来的关键性突破出现在1959年。当年,“甲烷先锋(Methane Pioneer)”号液化天然气运输船世界第一艘甲烷运输船,于1959年用一艘驳船将液化天然气从美国运往英国。携带着5000立方米液化天然气横渡了大西洋。然而至此,液化天然气仅仅是停留在人们印象中的一个缩略词而已。

在随后的年代中,法国公司在开发这种新技术方面起到了重要作用。即使1956年发现了阿尔及利亚的Hassi R'Mel大气田,法国人依然不知道怎样把它运往欧洲市场。1961年,法国人决定向更有经验的美国人和英国人求助,在阿尔及利亚的Arzcw建成了世界上第一座大型天然气液化工厂。一个新公司Compagnie Algerienne du Methane Liquefie(CAMEL)成立,其目的在于实现天然气液化加工的商业化。不久,第一座商业化液化天然气工厂建成,开始从阿尔及利亚向英国运输液化天然气。首次海运从1964年开始。1964年,在北非与西欧之间建起了液化天然气的输送链,由两艘货轮担任运输任务。1965年,法国人拥有了自己的液化天然气运输船儒勒·凡尔纳(Jules Verne)号。在20世纪的前10年间,市场上对法国人的液化天然气运输技术十分欢迎,由Technip和Air Liquide开发的Teal液化加工技术被应用于阿尔及利亚的Skikda液化天然气工厂,设在圣纳泽尔(Saint-Nazaire)、敦刻尔克(Dunkirk)和拉西约塔(La Ciotat)的修船厂也开始利用由法国公司Gaz-Transport和Gazocean- Technigaz开发的技术建造一些多功能的油罐车。不久,这种竞争就催生了体积增加4倍的油罐车(容积从2.6万立方米增至12万立方米),储存设施也随后跟上。

在太平洋遥远的另一端,日本的火力发电厂也将自己的燃料系统转变为燃气系统,以减少空气污染。在此时期,是美国带动了对天然气需求量的增长,并促进了远程运输天然气工业的长足发展。早在20世纪70年代初期,天然气就坐上了美国人能源消耗量中的第三把交椅,美国即便是重要的油气生产国,却也依然需要进口。因此,美国的EI Paso公司与阿尔及利亚签订了一个重要的供应合同,新的液化天然气规划方案虽然昂贵但可由长期供货合同提供保障,不久这种新型燃料就风靡全球。世界各地纷纷修建起一条又一条液化天然气输送链:从委内瑞拉通往美国,从尼日利亚通往南美,从中东通往俄罗斯和日本,从北海、特立尼达和多巴哥甚至厄瓜多尔通往世界各地。然而,这种新型能源即使有这些优势,在天然气能够成为20世纪70年代国际能源大局中主角之前还必须克服许多障碍,它的地位至今仍在变化,角色越发重要。

部分国家天然气储量图 单位:万亿立方米

天然气足够丰富,谁是天然气的供应者?活跃的石油勘探始于20世纪初期,但天然气的勘探却是近些年的事情。然而,随着天然气登上世界能源舞台,人们对天然气的勘探力度也大大增加。从15年以来,一些新的发现、重大技术突破以及深海区域勘探的加速等促使全球天然气储量稳步增加,当年的预算储量为60万亿立方米。2008年,全球天然气量已达177.4万亿立方米,这意味着按2007年到2008年的消费水平,这些天然气可供人类使用65年(即平均储量寿命)。石油和天然气储量主要集中在全球3个国家内,但天然气储量在3个国家中的分布却不同:俄罗斯约47.59万亿立方米。(27%)、伊朗约27.51万亿立方米。(15%)和卡塔尔约25.79万亿立方米。(13%)。这些国家所拥有的天然气储量占全球总量的一半以上。全球已发现的天然气中约80%分布在20个国家中,而80%的石油储量则分布在10个国家内。比如中东地区的产油量虽然占到全球总产量的30%,但天然气产量却仅为全球总产量的10%。而实际情况正是这样,大量已发现的天然气储量依然在地下等待开发。俄罗斯、阿尔及利亚、伊朗和沙特阿拉伯约7.04万亿立方米探明储量。拥有丰富的天然气,但只有当需求量进一步增加,促使人们加强投资力度时才可能开。国际能源组织指出,从现在起到2030年,全球天然气工业需要以平均每年1500亿美元的投资力度来进行完善,尤其以北美的投资费用需要量最大,因为那里的天然气需求量不断增加而建设费用却很高。在俄罗斯,投资的不确定性因素更多,那里一些已经向欧洲供气多年的大型气田的产量已经下滑,而新的气田却尚未正式投产。

从卡塔尔的地图中可以看出,它的北部油田与伊朗的海岸线非常接近。

目前世界上最大的天然气田是卡塔尔海上的北部气田卡塔尔的北部气田(North Field)吸引了包括世界上最大的综合性石油企业在内的所有发达国家的关注。该气田位于波斯湾的卡塔尔水域。研究表明,目前确定的天然气储量大于900万亿立方英尺,这使得该气田一跃成为世界上最大的整装非伴生气田。虽然早在11年就发现了,但直到1991年,当卡塔尔石油部门在首次向当地输送天然气时,才真正了解了它的规模——它具有每天产出8亿立方英尺天然气的产能。在随后两年中,新的液化天然气项目开始实施,即Qatargas项目和Rasgas项目。目前这两个项目均已完成,每年的产量可达2600万吨。随着投资规模的扩大,该气田的开发也在加强。到2010年,卡塔尔的液化天然气产量有望达到年产7700万吨的能力。为了实现这一目标,卡塔尔已与多个国家签署了提自北部气田的天然气合同,以液化天然气或以管线进行运输,卡塔尔还与几家国际石油公司签订了风险投资天然气利用项目的协议。,预计天然气储量可达25.79万亿立方米,足以用最佳的开发方式供气200年。第二大天然气田位于波斯湾伊朗水域的南帕斯(South Pars)气田。该气田与卡塔尔的北部气田相连,预计天然气储量为8万亿~14万亿立方米(280万亿~500万亿立方英尺)。

天然气勘探开展较晚,这意味着待发现的天然气储量将多于待发现的石油储量,若加上深层气和非常规天然气储量,这一特点将会更加突出。观察家们预测,未来还可能找到50万亿~700万亿立方米的天然气储量。海域将更具发现潜力,尤其是深海区和极地区,那里的勘探开发作业已经从石油勘探开发技术中获益。然而,某些国家,如埃及,就在该领域获得了较快的发展。非常规天然气包括煤层气、致密气(产于渗透性极低的砂岩储集层内的天然气)和页岩气。

美国在这些领域已经进行了大量的工作,在美国国产天然气中,近三分之一为非常规天然气。从全球来看,煤层气的量预计可达100万亿~260万亿立方米,但是这种天然气的开发会造成对环境的重大冲击,因为在开发过程中会用向深层注CO2提高收率作业方式,因此会导致碳的溶解。此外,煤层气的开发还将面临两个主要障碍:煤层气的储集层特征以及大量需要处理的生产用水。致密砂岩气是一个相当模糊的术语,用于具有极低渗透率(小于0.1毫达西)的砂岩气藏,然而,低渗透率意味着天然气在岩石层内的运移难度很大,使用常规天然气的开技术开发这种天然气就不具经济价值。据预测,致密天然气的量约为400万亿立方米。页岩储集层也是一种低渗透性岩石,这种岩石内的天然气为游离态或被有机质颗粒吸附(如煤层内的情况)。据预测,页岩气的量约为40万亿立方米。在未来的10年到20年内,北美洲约一半开发项目的目标就是这种非常规天然气。美国在达到其天然气产量高峰后不久就开始对煤层气、致密砂岩气和页岩气的勘探与开发,并成为该领域的领军者。虽然石油工业界知道怎样去开煤层气和蕴藏于页岩、砂岩内的天然气,但用于开天然气水合物的技术仍在探索中,这些依然未能投入工业化开。

这种天然气常常稳定地存在于海域,它可以使某些目前还在进口天然气的国家一跃成为主要天然气生产国(如日本和印度尼西亚)。一些国家,如加拿大、美国、澳大利亚和法国等已对天然气水合物表示出极大的兴趣,投入大量的研究力量。最终,可以经济性地开的甲烷体积还难以预计,而且关于它的争议也依然很多。

“地球上大约有20000万亿立方米天然气水合物等待我们去开发(它的储量是目前已探明天然气储量的70到130倍)。”

天然气——全球经济发展的动力能源,也是石油可能的替代物。液化天然气在天然气运输领域已经得到了极展,因为液化天然气工业已经开发了可以降低液化加工成本的高效技术。另一个有利之处是液化天然气运输船的运载能力明显增加,这可以使液化天然气的价格下降,从经济上分析更加划算。现代液化天然气运输船的运载能力可达14万立方米,最大运输量可达25万立方米。再气化已经开发出最新的加工处理技术,可以将气化加工厂从陆地移到液化天然气运输船上,以避免引起周边国家的抱怨。人们还将一些小型液化加工厂建在驳船上,对那些自远离消费区的量较少的遥远海上天然气田的天然气进行加工,这是一种特别有利的方式(全球天然气约10%的储量分布在那里)。人们已经找到了500千米到1000千米范围内短途运输天然气的方法。比如人们正在开展天然气压缩的研究,用此技术就可以将天然气从中东运往印度。将天然气转化为石油产品[天然气制油(GTL)],有望开辟一个新的天然气开发领域,进而扩动机燃料的市场(尤其是柴油燃料市场)。据预测,到2030年,全球石油产量将会下降;到2015年,每辆汽车的公路燃料消耗量将会下降15%~20%;在2015年到2035年期间,天然气可以弥补石油短缺;2050年以后,天然气水合物可以成为石油的替代品。据此观点,天然气的开量可能依然达每年4000万亿立方英尺以上。

天然气是全球第三大一次能源初级能源一般指一次能源,是指自然界中以原有形式存在的、未经加工转换的能量。又称天然能源。。在全球的天然气产量中,约85%为当地消费,其余的或以管线或以液化天然气的形式供国际市场交易。如日本是一个能源短缺的国家,是世界上最大的液化天然气进口国,其进口的液化天然气已达全球液化天然气需求量的一半以上。虽然液化天然气对全球能源的贡献相对较小,但日本和韩国都已把其作为天然气供应的唯一来源。对一些国家来说,如法国、西班牙、比利时,液化天然气在它们的天然气供应量中所占的比重已相当高。天然气有望在世界初级能源市场中扮演一个更加重要的角色,尤其是出于缓解环境压力且相应的技术已经发展成熟的形势下。而且在发电业中,天然气的地位更加突出。随着本地量的下降,国际天然气交易规模将会扩大。如今,液化天然气已经占到了全球天然气消费量中的4.5%。

中海油天然气还是原油那块利润高

煤炭作为发电燃料的历史已经很长了,而且还会继续保持下去,当今,发电量的50%以上是由燃煤产生的。核能发电是第二大来源,在美国没有新的发电厂建成的前提下,核能的发电能力已经达到17% 。天然气为第三位,约占14%,但几乎所有新建的发电厂都表示要以天然气为燃料。而且,目前还有一种将燃煤转变为燃气的发展趋势,其余的发电能力为燃油和水电(图11.1和图11.2)。

图11.1 1950—2020年用于发电的燃料

经济发展增加了总电力的消耗,而技术的进步却可制止这一消耗。通货膨胀与有效价值也影响着电力价格与使用方式。美国的能源消费效率中,存在着一种进行长期改革的趋势。对电力需求的增加是未来能源消耗预期稳步增长的主要原因(表11.1)。

公共事业部门与非公共事业部门对燃料的选择是非常不同的。在公共部门所发出的电力中,最大比重(57%)是以煤炭为燃料的,但非公共事业部门所发出的电力中,以天然气发电为主占52%,水利或以木材为燃料的发电厂的发电比例达到令人惊奇的14%,而公共电力部门,所占比例则不到1%。这些统计指出了非公共事业部门电力生产者们的机会特征,它们中的一些已经转向非常规的燃料,以获得较低价的发电能力。

图11.2 2020年用于发电的燃料

表11. 1 美国能源需求

注:资料来自《油气杂志》(Oil and Gas Journal)。

煤炭发电

煤炭是发电的主打燃料,因为它的使用历史悠久且价格低廉。从20世纪80年代早期以来,由发电厂所支付的煤炭的使用费用呈稳定下降的趋势。送给发电部门的平均真实的炭价在19年下降至23.27美元/t,从1996年以来下降了3%,从1987年算起,下降了39.2%。导致价格下降的因素有多种:包括工人的生产力增加,产品量的增加,从地下到地表开矿的生产技术的波动,以及新技术的应用等(图11.3)。

图11.3 煤炭开的统计

美国煤炭生产在19年创下了历史纪录,达到10.09×108t。这是历史上第4个煤炭产量上亿吨的年份。同年,电力工业也创下了相应的煤炭消耗历史记录,在发电厂使用的煤炭超过9×108t,比1996年的用量增加2.7%。这一生产增加的主要原因在于美国西部煤矿的地表煤技术的提高,特别是位于怀俄明州的Power河盆地的低级煤炭的开。而东部的煤炭生产依然保持稳定。在过去的30年中,一直稳定在5×108~6×108t的水平,西部的煤炭生产从10年的不到5×107t一举增加到19年的5亿多吨。Power河盆地的煤炭生产成为这一增长的主力,市场上越来越多的公共事业部门或多或少地认识到了在各种锅炉系统中煤炭为燃料的经济与技术的可行性。公共事业部门还从西部的低硫煤炭获利,这种煤炭的使用使它们达到1990年制定的《清洁空气法修正案》所规定的SO2排放标准。

煤炭的开量在过去的20年中已经有明显的增加,从16年的每个矿工开1.78t/h增加到1996年的5.69t/h。产率在地表与地下开之间存在着极大的差别。地表开的开率是地下开率的两倍之多——可达每个矿工9.26t/h,而地下开率仅为每个矿工3.58t/h。然而,值得注意的是,地面与地下的煤炭开都发生了相似的产量大增,在过去的20年中,各自都增加了约200%。

生产获利已经通过开薄层煤,投入更大型的、更高产的掘装备,以及通过地下挖掘机械的技术进步(比如竖井系统)而实现的。

在美国,以煤炭为燃料的发电厂依然是低成本的发电者。比如,Basoh电力公司的1650M W的燃煤的Laramie河发电厂1996年的总生产费用为8.49美元/(MWh),在所有发电厂中高居榜首。然而,未来的发电燃料依然充满竞争与变数,这可能取决于关于环境的排放物的限定程度,尤其是CO2的排放。如果对CO2的限制程度提高,则除非排放物的处理方式得到了发展,否则燃煤发电厂是很难保持其在发电业中的优势的。

天然气发电

天然气正在成为美国发电业中的一个重要角色。高效的燃烧涡轮机和组合循环的进步与大范围普及已经对天然气的价格、可行性和分配造成了极大的压力。

在过去的10年中,美国国产天然气大幅度增加,以满足需求,到19年达到了18.96×1012ft3,但依然赶不上需求量的快速增长,导致了同一时期天然气的进口增加量高达200%。 1985年所消费的天然气中,进口量仅占4.2%,而到了19年,进口量就猛增至12.8%。加拿大的天然气很容易就进口到美国的市场,相似的商业哲理,对所谓的商业活动都是可以理解的,但在进口问题上则略有区别。虽然,从墨西哥的进口量与最近从加拿大的进口量相比是微不足道的——前者为15×109ft3,而后者则高达2880×109ft3,墨西哥的天然气用量在增长,经济的发展、国际贸易的增长都可能导致未来美国从墨西哥天然气的进口量的增加(图11.4)。

在过去的几十年中,美国天然气产量的增加导致了生产天然气井的数量大增,而且比单井的开率的增幅更大。19年,开气井的总数达到了304000口,在10年,仅为117000口,但产量却下降了——从10年的每口井的433.6×103ft3d下降到19年的每口井157.4×103ft3d。先进的科技,比如定向钻井,正广泛地被用来增加一些天然气井的产量,但是,为了满足需求,还需要钻更多的井,因为一些新钻的井的产量比不上以前的老井。

图11.4 美国历史上的天然气需求量

未来,以天然气为燃料发电的增长将取决于天然气价格的合理。虽然以往的预测认为天然气的量不能满足长期的需求,但天然气的产量有望到2020年一直保持着增长的势头,而且每年的储量增加都能满足当年的消费。由电力部门所支付的天然气价格在过去的几十年中保持着相对稳定,为2.00~2.50美元/kft3。这些价格促使发电厂主们和开发者们去增加以天然气为燃料的发电量并实施将天然气为燃料的发电技术。

对以天然气为燃料的发电选择的鼓励是高效的组合循环式发电设备的进步,它还具备有新型发电厂的资金耗费下降、建设周期短等优点,使用了最新燃气轮机的组合循环式发电设备的效率能够达到60%,这样就减少了每千瓦时所需要的燃料,减少了发电的费用,而且,与燃煤相比,也减少了每千瓦时所产生的排放物。组合循环式发电目前的总费用为400~500美元/kW,明显地低于那些新型的燃煤发电的费用——900~1000美元/kW。

燃气的组合循环式发电厂可能在两年之内实现运行—这远比那些具备竞争能力的、可以为短期缺电而建设的供电设备的建设速度快,而且还具有获得短期获利机会的优点。

核能发电

图11.5 1996—2020年可用的核能可用的商业性核能发电装置于1990年达到到高峰,为112套。 目从虽然由于水流的变化与核能具有的较高能量等因素,两者的比例关系会有所波动,核能与水力发电厂的发电量所占的百分比相似。核能发电量目前在美国约占18%,水电约占10%,核能与水力发电都面对着一个不可确定的未来(图11.5)。18年以来,再没有新的核能装置投产。在1953—19年间,大约有124套核能装置订单,但在建造之前就都撤销了。那些核能装置依然在不断地减少,到19年底,仅剩107套。有好几个核电站已经被永久性关闭了,包括位于伊利诺依州的超过l000MW的Zion发电厂和位于密执安州的已经有30年历史的巨石点(BigRockpoint)发电站,这两座核电厂都已达到了它们的使用寿命,或者似乎在环境保护方面其发电费用已经不具有竞争力。

然而,有意思的是,人们在对核能发电厂的可靠程度、发电能力以及所有发电厂的竞争力等方面的兴趣都增加了。比如弗吉尼亚发电厂的北安纳核电站在19年的发电费用为10.26美元/(MW·h)与美国最好的化石燃料发电厂相比,是有竞争力的。

解禁活动与开放竞争的最显著的意义之一就在于对核能发电的影响。GPU核能公司于1998年将其所有的三里岛核电站的1号装置出售给AmerGen能源有限公司(PECO能源公司与英国能源公司之间的合资公司)。这是在美国被出售的第一家在运行的核电站。AmerGen公司认为,这一购买很强地说明——在电力的商业活动中,核电厂具有良好的竞争优势。许多核电厂也正在开始努力更新它们的运营范围,以求增强它们在未来20中的竞争力。而且,预计有65套核电设备在2020年前将达到退役的年限,这将会使美国的电力生产中核电的份额稳步地减少。

核电的一个最大的复杂问题是废弃物的处理。美国能源部于1998年1月通过了不再开放国家级核燃料储备库的最后期限,即使还有16年的过渡时期,而且已经为核电站运行管理工作支付了140多亿美元。1998年2月2日,50多个州的机构以及自治递交了诉讼反对能源部,以迫使其及时地开发燃料储备。个别公共事业部门正在跟随这股潮流并递交各自的诉讼。

水力发电

由于要重新注册许可证,水电也正在面临着一个不确定的未来。对水力发电日益增长的负面影响,以及它对水生生物的冲击、对鱼和蛙类动物的产卵路径、经济模式、土地的使用和的机会等的影响,已经使得水力发电要重新获得官方许可的机会大大少于汽车业的了。

在19年,对水力发电的反对导致了一座正在进行水力发电的大坝电站被迫关闭,当时FERC表决通过了一项决议,要求该大坝的拥有者拆除设在缅因州的3.5MW的爱德华兹大坝。FERC所提出的原因是允许多种鱼儿逆流而上迁移的社会价值要大于建筑大坝发电的经济价值。 目前尚不清楚的是这一决定是否代表一个特例,或者是水力发电工业消亡的先兆。美国国家水利电力协会(NHA)认为FERC在爱德华兹大坝的事情已经有越权行为,所以力主FERC放弃这一未经授权的决议。NHA引用“否定结局”的条款提出,如果这一决议成立,则NHA和其他工业协会组织相信,如果这一决议不废除,则它们在对FERC未来的决议的争辩中处于不利的位置。

此外,在1987—1996年间,经营许可证的办理费用表明对审查与改革的需求。1992年9月,一份DOE的总结报告认为,水电立法系统已经花费了国家数十亿美元而且造成了国家超过1000M W发电能力的损失。一个关键性的改革行动就是建立一个简单的、具有规范水电项目权力的机构。由于近来大量的机构被卷入了经营许可证的办理,包括美国的渔业和野生动物服务组织、森林服务组织、国家海洋与大气协会、市场机构以及FERC,所以要达成一致是非常困难的。FERC已经建立了一种进行水力发电重新注册的转机制度,这种机制更具灵活性并鼓励那些希望出于经济和社会的考虑而加强环境关注的所有股票持有者们尽早加入。用任何所提出的法律条款来实施这一机制,对于缓解水电注册的争论将是十分重要的。

可再生能源发电

即使公众的关注增加了,除水电类技术之外的可再生的发展,以及它们在总发电量中所占的比重依然是相当少的。国家电力中仅有2.3%的发电量来自非水电类可再生能源发电,仅仅比1989年的1.8%上升了一点。可再生能源发电拓展其商业领域的主要障碍是与常规的发电形式相比,可再生能源发电的费用过高。这就导致可再生能源发电的历史短,而且所设的发电装置也少(这种将置的费用近来因大批量生产而有所下降)。

在美国境内,正在开展(或者正在开发的)的“绿色发电”项目可能会促进非水力发电的展。在这些项目中,公共事业部门的用户们可能为他们每月的电费支付一笔额外的开支,这笔开支主要为以可再生能源为基础的发电转变形式,或者为保证以可再生能源为基础的发电将被用于代替由化石燃料与核能的发电而支付的。在大量的选举投票中,美国的用户们表现出为绿色发电额外付款的强烈愿望。此外,在一次投票中,超过70%的代表支持增加能源税,因为这些能源的使用会污染环境,而且利用这些款项减少职工的工资税。代表们还支持对污染空气和水的设施收税,支持征收这种环境的“过失税”的人数甚至略多于支持对烟卷和烈性酒征税的人。

绿色发电项目并不仅仅由州立的公共事业部门进行开发,这些部门实质上的竞争已经展开(加利福尼亚州)或者即将展开(马萨诸塞州和宾夕法尼亚州),但在一些州中关于解禁的法令和开放竞争依然尚未开展(科罗拉多州和得克萨斯州)。美国全国范围内的公共事业部门已经认识到,绿色发电项目能够增加收入和支持可再生能源发电厂的重大投资项目,并提供一些非传统性发电方式的经验。

证书项目也为即将发出的电力贴上“绿色发电”的标签提供保证。在加利福尼亚州的一个非赢利性组织——“评价中心”是负责监督“绿色—e”的帖标签任务,这是一种为值得信赖的绿色能源标记和做广告而制定统一标准的义务性工业组织。“绿色—e”的首创精神就在于通过独立的第三方证据去保证至少有一半的绿色电力产品是可再生的——它对空气污染的比例要低于加利福尼亚目前所使用的能源所产生的任何污染的平均值。

另外一种促进可再生能源发电兴盛的工具是联邦的税收信用制度。目前设定为0.015美元/(kW·h),这些信用能够使可再生能源发电具备与常规发电厂一样的竞争力。也许在这些信用中的最大受益者就是风力涡轮发电项目,项目的资金花费也降到一定水平,0.015美元/(kWh)的电价信用使它们极具商业竞争力。美国风力协会提出一项5年规划,将这笔税收款投入到更多的可再生能源发电能力中,使其在美国的能源界中有立足之地。

未来发电预测

电力的需求在过去的几十年中已经变缓,已经从20世纪60年代的每年7%的极高的增长率降了下来。根据能源信息管理部门的年度能源展望报告,到2020年,预计电力需求增长率仅略高于每年1%。增长率的这种减少归因于设备的较高效率、公共事业部门对需求量的管理规划以及立法所要求的更高的效率(图11.6)。

虽然对电力的需求增长缓慢,但到2020年依然将需要新增403GW发电量,以保证需求量的增加并替换退役的设备。在1996—2020年间,目前所用中的52GW核能发电和73GW化石燃料—蒸汽发电设施将被淘汰。85%的新增发电量是以天然气或天然气与石油为燃料的组合式循环的或燃烧涡轮机技术而设计的。还有49GW的发电量,或者说12%的新增发电量是由燃煤所发出的,剩下的是由可再生能源发电所产生的。即使强调了将天然气和石油用于新的发电厂,但到了2020年煤炭将依然是主要的发电燃料,虽然燃煤的发电量到了2020年预计会下降到49%,以天然气为燃料的发电将会出现极大的增加,到2020年,将会从19年的14%成倍地增加到33%(图11.7)。

根据EIA的预测,可再生能源发电,包括水力发电,仅仅可能有小幅度的增加,从1996年的4330×108kW·h增加到2020年的4360×108kW·h。几乎所有的增长都来自于可再生能源发电而不是水力发电,常规的水力发电中的下降会被非水力可再生能源发电34%的增长率所弥补。多种来源的固体废料(包括垃圾废气)、风和生物质能将成为可再生能源发电增长的主体。

图11.6 历史电力需求

图11.7 非传统天然气发电与电力的需求量

卡塔尔油气产业发展的不利条件

经过查询可以知道,中海油原油相对来说利润要高些。生意模式总体一般。首先石油这个生意长期来看肯定是赚钱的,虽然偶尔价格低的离谱甚至出现负油价,但油价受到多方利益的影响,长期总体看肯定是赚钱的生意。而且石油的用途十分广泛,除了大部分用于燃烧外,日常生活中的很多东西也离不开石油。另外,石油所含的热值远大于同等大小的电池,目前的技术条件下石油是不可替代的。石油作为一种不可再生,确实是人类的宝贝,所以油卖油的生意还是会有很长一段时间的,即使碳中和也不是不用石油。

油的成本和位置以及技术有关,如果像以前有的中东地区挖几下就冒油,那成本可能只有几美元,位置深些成本就高很多,中海油现在主要浅水区,目前大概33美元一桶,相对较低,如果是深海成本就更多。还有页岩方式成本也很高,而且容易枯竭。目前发现的容易的石油大都开了,以后勘探和开的成本可能都会越来越高。

国际原油价格变动很快,可能会受到大产油国的产量,全球经济需求,库存量,新的开技术,各方势力博弈,或者就是资金炒作,油价为负都可能出现,但长期总体来看都是高于油成本的(好像有个数据大概10到2000年油价30美元上下波动,最近20年大概60美元上下)。油价的不确定使得卖油这个生意不好估计。生意相对简单,但可能需要很大的安全边际才好介入。我现在对油价的总体印象是长期不低于60美元,主要是美元贬值,通货膨胀,近年来勘探的石油储量较少,页岩成本高,近来地区动荡等,另外如油价低也不容易碳中和,总之石油是不可再生的,上有多少就不拍脑袋了。

我国是一个少油的国家,陆地上储量不多,目前主要发展在海上。中国海油的核心优势是拥有中国海上的专营权。2020年产量大概5.3亿桶,大概66%是国内产量,亚洲5.3%,非洲6.3%,南美洲7.2%(好像圭亚那不错,潜力大),欧洲3.8%,大洋洲3.3%,北美洲10%(但是深水加页岩,可能不好开不好赚钱)。目前中国的年消费大概45.6亿桶,即使以后石油不用于燃烧,可能也不够用,所以中国海油不存在卖不出去的问题。

目前中国海油的油成本目前大概是33美元一桶,相对成本比较低。目前大部分勘探在浅水,成本较低,随着向深水区勘探,以后开成本可能会提升。

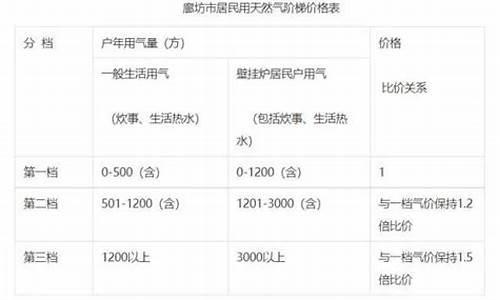

中海油的天然气价格是受限的,而且大部分是长期供气合同,利润相对稳定但不高。石油卖出价会受国际原油价格影响,当国际价格较低时,国家会有最低零售价,当价格较高时,也会封顶并且会收特别收益税(公司国内产石油卖出价格还不清楚还要再查下,国外产石油同国际价格)。所以,长期中海油的利润主要看石油价格,而且因为石油不是某一年就卖完了,要看整个开期间的石油价格。

怎么估值是一个问题,产量还可估计,但油价变化太快,预估每年的利润好像容易猜谜。主要是找一个自己信得过的安全边际。海油目前国内已探明的原油储量有14.41桶,开盈利一般没问题,如长期油价每桶60多,每桶盈利保守算30美元,14.4*30*7大概保守3000亿元。目标年化10%,折现到现在值1200亿元(大概1400亿港币)。如每桶盈利有60美元,折现现在大概2800亿港币。圭亚那以及未来海上探明原油储量还是可以期待的,什么价位买入还没想清楚,海上石油以及海外权益不是很放心,好像没有神华在陆地挖煤妥妥的现金流来的放心,生意模式感觉没有神华好,不过好像6-7港币是值的。

什么是天然气市场经销商与交易商?

卡塔尔油气产业发展的不利条件主要有以下两点:

1. 全球天然气价格波动大:卡塔尔的液化天然气主要出口对象为欧洲和亚洲,而全球天然气价格受到多种因素影响,如供需关系、季节因素、政治因素等,这些因素都可能导致天然气价格波动较大,对卡塔尔的油气产业发展造成不利影响。

2. 卡塔尔油气产业的发展面临着环境问题的挑战:随着全球气候变化和环保意识的提高,卡塔尔的油气产业面临着越来越严格的环境审查和减排压力。这可能会对卡塔尔的油气产业发展和投资带来一定的风险和挑战。

此外,虽然卡塔尔拥有丰富的天然气,但其开发成本和生产成本较高,这也可能会对卡塔尔的油气产业发展和竞争力产生一定的影响。

美国对德国出售天价天然气费用,会对德国造成哪些影响?

自从天然气的井口价格与管道运输的法律解除之后,天然气就作为一种普通的原材料进行贸易了。这意味着除了天然气交易市场之外,在那些实际上已经输送了天然气的地方,天然气的贸易已经诞生并发展了,而且它已经开始繁盛。那些经销商通过化解风险、稳定价格并提高一种将资产转化为现金的方式从市场受益。

独立的经销商与天然气公司实际上扮演着一种从生产商那里购买天然气的中间商角色,他们安排天然气的运输,并把天然气销售给用户。经销商实际上至少短时期内会持有天然气 (属于自己的),并且可以为用户提供一年或一年以上的气。相反,天然气的商品交易商 (被认为是“日交易商”或“经纪人”)也是一种中间人,但却从来没有实际拥有过自己的天然气。交易商只从事极短时期的交易,通常仅有几个月甚至一天的交易。

天然气经销商之间的交易,与天然气生产商与经销商之间的交易不同,在总交易量中占很大的比例。19年,在购买的一方,47%的交易是经销商与经销商之间的买卖,50%的交易是与生产商进行的。在销售一方,22%的交易是经销商之间完成的。经销商之间的交易是十分重要的,因为他们帮助产生了巨大的市场。

天然气经销商与交易商还与电力工业中的同行进行交易,在20世纪90年代,这种交易已开始变得相当普遍了,而且,这种交易的利润相当的高。比如,交易商可以通过转为使用天然气火力发电站而提高纽约市的天然气价格,并以当地的市场价出售天然气。为了适应电厂的这种转型,这些交易商可能会购买俄亥俄州的电力并将其输往纽约。

现货市场

在日常用品交易中,交易商全部以现钱进行买卖,即“货到付款”(就是根据这一概念,引出了“现货市场”)。 日用品市场对于投资人来讲是具有风险的,这是因为自然灾害和全球的政治形势会使价格产生巨大的波动,而且,天然气是一种极度不稳定的日用品,尤其是冬季到来之前的价格更是如此,交易双方会对天气的寒冷程度做出推测。现货市场价格为天然气用户提供了一条线索,即他们会为将来的用气付多少钱。

“确认”是合同执行的另一种类型,这有助于交易商控制交易的风险。“确认”是指对一份合同的独立性进行核实。在两位交易商进行了一项交易之后,他们会将合同交给他们的后勤办公室 (会计和其他管理人员),这些人互相联系,确认并执行合同。

基本交易

在长管道运输中,天然气在一个地区的价格与另一个地区价格的差异被称为“市场的基本差异”。在不同地区的天然气拥有不同的价格,这取决于当地的供应与需求状况。在金融天然气市场,交易是通过“基本交易”进行的,而不是仅仅靠转运天然气而完成的。交易商在那些天然气便宜的地方购买,然后在价格昂贵的地方出售,而并不需要运输任何天然气,从而获得最大利润。

管道公司能够加入这一市场且占有一定的份额,但是法定的价目表限制了两个地域之间管道公司在天然气价格方面所能主导的差别程度。上升到价目表 (税率)的价格差异就是管道公司运输的收入。除此之外,所剩下的利润就归交易商或经销商所有。

期货与期权

天然气的期货合同是一种投资方式,它代表着一场——天然气的价格在未来是上扬还是下降。一份期货合同将会使投资者决定在某一个特定的日子里以事先确定的价格购买或出售一定量的天然气,而期权则给投资者以事先确定的价格在一段特定的时间内的任一时刻出售天然气的权力。

期货与期权能够帮助买方和卖方将天然气价格急速地升值或降价的风险将至最低。比如,一位购买人拥有一份一年后按3美元的单价购买一定体积天然气的期货合同,而在此合同被执行前,现货市场上的天然气价格涨到了单价4美元,则该购买者依然会受到期货合同的保护。

天然气的经销商掌握着一半以上的美国纽约商品的天然气期货合同的股权,而且他们承担着买卖双方价格聚变的最大风险。期货合同股权的其他部分由生产商、金融家、投机商及其他人员掌控。

它明明可以去抢的,居然还送天然气,它真的,我哭死(表示“感动”)。近日德国副总理哈贝克公开指责包括美国在内的一些“友好”国家,趁火打劫高价出售天然气。虽然哈贝克这么说挺大胆的,但也确实没错,在天然气方面,美国的确不厚道。

天然气价格大幅上涨,必然会对德国这样的现代化工业大国产生很大的影响。影响很多,我主要总结了四点:1.在经济上,物价上涨,通货膨胀;2.在民生上,以木带气,烧火取暖;3.在工业上,产业转移,寻找能源平替;4.在国际上,影响国际局势。

德国副总理哈贝克

一、在经济上,物价上涨,通货膨胀

德国是一个现代化的工业化国家,第二产业(工业)发达,比很多国家都早用上天然气这种清洁能源,也更依赖天然气。天然气不仅可以用来燃烧发电,其中的丙烷和丁烷是现代工业的重要原料。美国是真的霸道,仗着自己是欧洲天然气的主要供应商,卖给包括德国在内的欧洲的天然气的价格贵得出奇,不仅是俄罗斯管道天然气价格的3倍,更是美国国内的天然气价格的7倍。由于美国的“生意头脑”,天然气价格上涨了,它的衍生品(电、合成纤维、塑料等)的价格也会随之上涨。物价上涨就成了必然,手头上的货币的购买力会因此下降,通货膨胀也会随之而来。

虽然德国是一个富裕的国家,但是天然气价格上涨导致的通货膨胀,也会影响普通德国人民的生活水平。因此民间希望结束对俄的制裁的声音并不小。美国这样卖天然气,很有可能会失去德国民众对它的好感,甚至影响到德国的立场。

二、在民生上,以木代气,烧火取暖

德国的冬天很凛冽的。早在今年的六月份,德国的民众就开始囤积木材了,锯木厂的生意也因此好的出奇,大家都在为冬天取暖做准备。不得不说,德国人的危机意识还是很强的。俄乌冲突,很有可能会导致能源危机,保不准俄罗斯就不供给天然气了。虽然大家都知道可能会有这么一天,但没想到这一天会到得这么快。两条“北溪”(俄罗斯向欧洲输送天然气的管道)同一天泄漏,短时间内是不可能恢复的。因此欧洲想要天然气,就不得不在美国那里高价入手。

因为天然气价格上涨幅度很大,拿天然气取暖就成了一件很奢侈的事情。因此德国普通百姓只好回归从前的生活,用木材取暖了。可能和传统有关,作为德国木材的供应商,芬兰就选择用煤炭来度过寒冬(也有可能是因为木材要卖给德国)。

三、在工业上,产业转移,寻找平替

由于天然气这种重要的能源和工业原料价格上涨,工厂们有两条路可以走,要么死磕到底,要么跑路(产业转移)。

先说跑路。为了保障利益,那些能源依赖性的产业就只能选择转移了,比如说去美国发展,因为生产成本低。自从能源危机爆发后,一些美国在德国的企业就跑回美国了。

一般来说,能转移的工厂,底蕴都不会太薄,而那些没法转移的企业,只能勉强坚持,或者遗憾离场了。坚持也有两个途径,一是用高价天然气,勉强维持;二是努力寻找新的能源供应商(比如我国)或者其他替换能源。世间能源千千万,之所以喜欢天然气,还是因为它“价廉”物美,不过“价廉”已经成过去式了。不使用天然气,还可以使用传统的能源,比如石油和煤炭。但这两个途径都不是能短期实现的,因此美国还是能发一笔横财。

四、在国际上,影响国际形势

德国和众多欧洲国家都是北约成员,作为“大哥”的美国将天然气价格大幅提高,无异于是一种“失道”的行为。这种哄抬物价的行为,无异于是把欧洲各国往对立面送。欧洲的各个国家,有可能会迫于压力,和俄罗斯的关系缓和下来,就算不和俄罗斯打交道,也可以找我国,或者其他国家寻求帮助。而共同经历过危机后,欧洲各国的凝聚力也会更强。

北溪管道被炸后的

虽然两条“北溪”管道都很凑巧的在同一天泄漏了,但俄罗斯表示自己还有备用管道(北溪-2有备用管道)。话里面暗示和“威胁”的意味挺明显的,只要肯低头,能源少不了。从长远看,美国的这种行为,不太明智。

美国之所以敢卖天价天然气,和“北溪”天然气管道同一天泄漏有很大的关系,因此美国成了欧洲各国最大的天然气供应商。在这个中,美国和俄罗斯表示自己很无辜。美国指责俄罗斯贼喊做贼,试图继续勒索欧洲,而俄罗斯指责美国是幕后黑手,因为美国才是最大的受益方。目前天然气管道的泄露的真相还在调查中,无论事实是怎样的,欧洲这个寒冬,不太容易度过。

从德国的能源危机中,我们也能得到这么一个道理:无论是能源,还是其他,只有掌握在自己的手里,才不会受到他国的牵制,也才能不怕他国的制裁。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。